確実なお金の増やし方とは?お金を増やす方法を紹介!

本記事は、SBI新生銀行からのお知らせです。

人生100年時代と言われる中、「お金」は豊かな生活を送るための大切な要素の一つです。

お金の心配をせず、安心して日々を過ごすためには、元気に働き続けて給料を得ることも大切ですが、手元のお金を増やすことも必要です。ここでは、お金を増やすためにできる方法と、気を付けておきたいポイントについて解説します。

目次

お金を増やす基本はこの3つの方法!

お金を増やす具体的な方法は「3つ」しかありません。「収入を増やす」「節約する」「投資をする」ことです。それぞれの方法のメリットとリスクをご紹介します。

収入を増やすための方法

収入が増えれば、自ずと今よりお金は増えます。メリットは、無理な節約で、我慢することなくお金が手に入る点です。収入を増やすためには、今よりも給料の高い仕事への転職や、副業により収入源を増やすことが挙げられます。ニーズの高いスキルや資格、実績を持っている人であれば、転職や副業が成功する可能性は十分あるでしょう。

リスクとしては、転職により給料が減ってしまうことや、副業の開始により、本業に加えて仕事をすることで、過重労働による心身の不調を起こしたりする可能性があります。転職や副業が必ずうまくいくとは限らない点に注意が必要です。

お金を増やすための節約方法

節約は収入を増やさなくても、確実に貯める・使えるお金を増やすことができる効果的な方法です。また、節約には、「今すぐ誰にでもできてリスクが少ない」というメリットがあります。

節約はリスクが小さい一方、節約できる額には限界があります。そのため、劇的な効果を出すのは難しいでしょう。また、無理な節約でストレスが溜まったり、考え方の相違から家族間でトラブルが起こったりすることがあるかもしれません。

できるだけ無理なく、節約効果を高めるためには「固定費の削減」がおすすめです。固定費は毎月定額でかかる費用なので、一度見直すことで節約効果が長く続きます。保険の見直し、格安SIMへの契約変更、使っていないサブスクリプションサービスの解約や優先度の低い習い事の退会などを検討してみてください。

お金を増やすための投資方法

株式や不動産、投資信託などの投資を行うことも、お金を増やすことにつながります。

投資の最大のメリットは、「お金が働いてくれること」です。投資は、収入を増やすための転職や副業、節約のように、大きく現在の生活を変える必要がない方法です。今あるお金に働いてもらい、お金を増やします。現在は少額投資などの方法もあるので、無理のない金額から始めることもできます。

投資のリスクは、多くの場合で元本が保証されておらず、損をすることもあることです。投資方法にはリスクの小さいものから大きなものまで様々あります。投資先や投資手法には十分注意しなければなりません。また、投資を行う際には、所定の手数料がかかる場合がありますので、事前に確認しておくことも大切です。

最も元本割れのリスクが小さい投資は預貯金です。ただし、現在は超低金利時代。円普通預金に預けていてもお金を増やすことは困難です。そのため、円普通預金よりも金利が良く元本保証の円定期預金を活用することも一つの手段です。

お金を増やす際の注意点

投資はお金を増やす方法のひとつですが、必ず増やせるとは限りません。仕組みがよくわからないまま投資を始めると、大きな損失を被る可能性もあります。

そこで、投資でお金を増やすために注意したい特に重要なポイントを、ご紹介します。

余裕資金(余剰資金)で始める

投資は、今あるお金を増やす方法であり、最初に投資資金を用意する必要があります。

例えば、株式投資において、最低購入金額10万円(1,000円100株)の株式を購入したとします。その後、1株が1,200円に値上がりしたタイミングで売却すると、合計12万円が手に入り、2万円の利益が得られます(税金や手数料を考慮しない場合)。また、株式を保有しているあいだは、配当金や株主優待を受け取れる可能性もあります。

しかし、このメリットを得るためには、最初に10万円の投資資金が必要です。また、購入後に株価が下落して1株500円になってしまった場合、そのときに売却すると5万円の損失が出てしまいます(手数料を考慮しない場合)。

株価の予測は、投資のプロでも難しいものです。投資を行う時点で、投資資金が将来的にプラスになる保証はありません。そのため、直近の生活費や近い将来支払う必要がある教育費といった「絶対に減らしてはいけないお金」は、投資資金にしてはならないお金です。投資は、「なくなってもなんとかなる」余裕資金(余剰資金)で行うのが鉄則です。

それぞれの家庭によって余裕資金の額は異なります。投資を始めるときは、月々の収支や現在の貯蓄状況に合わせて、家族で話し合い「我が家の投資ルール」を作っておくと良いでしょう。例えば、「月収の1割」「月1万円」「貯金額の半分」など、家計に無理のないルールにすることが肝心です。

人任せの投資を避ける

投資にはさまざまな方法や投資先があります。投資に関するハウツー本やノウハウ動画も多く、投資を始める前に参考にされる人も多いと思います。もちろん、投資知識を身に付けるために、本や動画などを参考にすることは問題ありません。しかし、最終的にどのような投資をするか、決めるのは自分です。

投資をする人の金銭的な余裕、目標などによって、投資方法や投資先は変わります。誰かの言葉を全面的に信用するのではなく、自分自身でしっかりと、メリットやリスクを理解した上で投資方法や投資先を決定してください。これは、友人や知人、親戚などからのおすすめのみならず、証券会社や銀行担当者の意見なども同様です。

他人は、あなたが投資で損をしても責任をとってくれることはありません。最後は自分の判断です。自分がしっかりと理解できているものに投資しましょう。

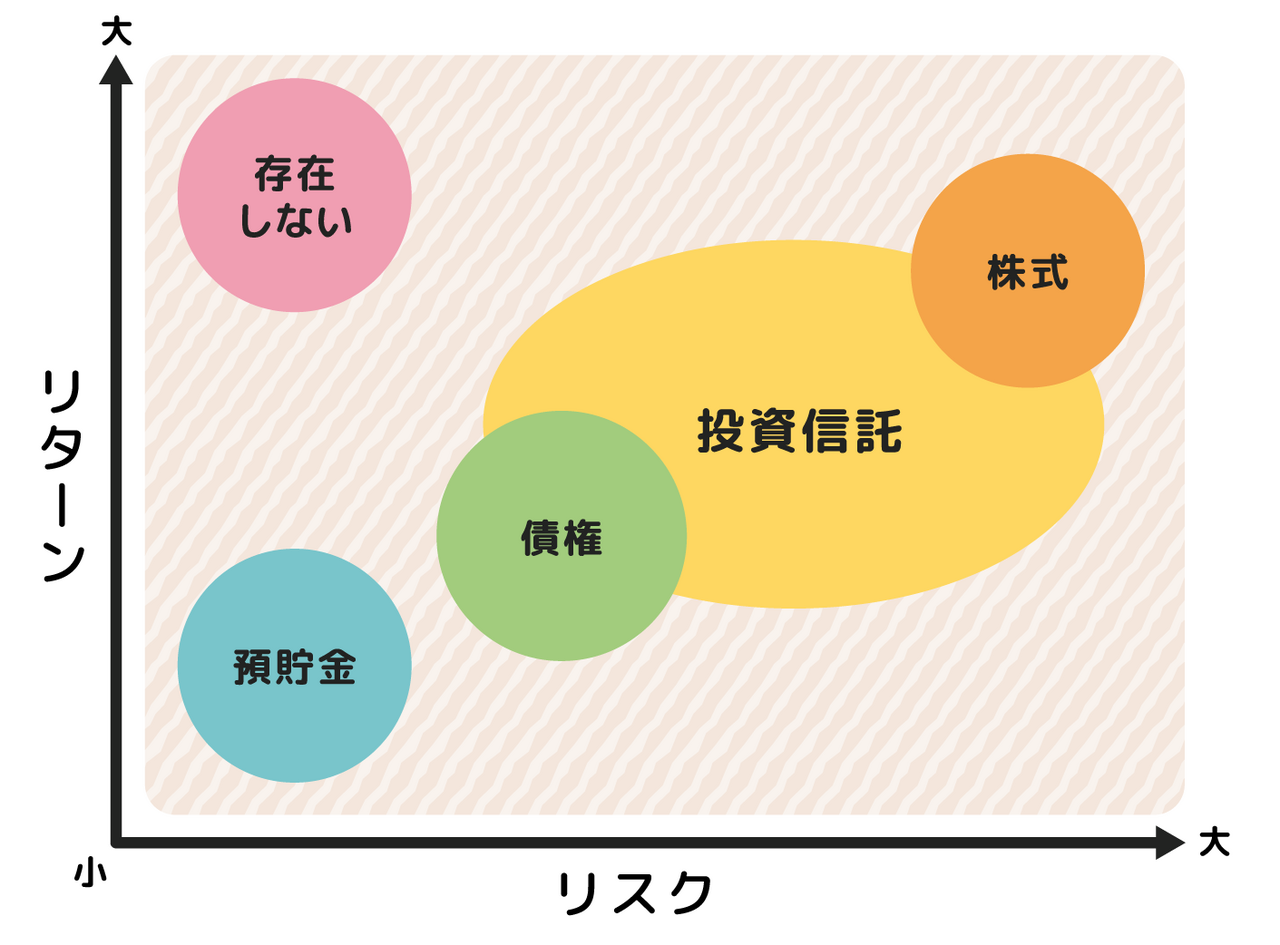

知っておきたい金融商品の種類と特徴

金融商品には、さまざまな種類があります。代表的な金融商品である、預貯金・債券・株式・投資信託の特徴を理解し、リスク許容度や目的に合ったお金の運用先を検討しましょう。

※これは一般的なイメージ図です。すべての金融商品に当てはまるものではありません。

預貯金

銀行にお金を預ける円預金は、元本割れすることのない安定的な金融商品です。一方で、今は超低金利時代。金利は低く、お金を増やすことには向きません。また、インフレで物価が上がると、お金の額が減っていなくてもお金の価値は減ってしまいます。

同じ預金の中でも外貨預金は、金利のよい外国通貨で預金することで、円預金よりも高い利息や、為替の変動により為替差益を得たりすることができる可能性がある金融商品です。SBI新生銀行の場合、円定期預金の最も高い金利が年0.35%(税引後年0.2788%。2023年10月10日現在。パワーダイレクト円定期預金5年ものの場合)なのに対し、外貨預金で最も人気のある米ドル建て外貨定期預金の金利は、年6.0%(税引後年4.7811%。2023年10月10日現在。スタンダードステージの1年ものパワーフレックス外貨定期預金の場合)です。ただし、外貨預金には為替手数料がかかることや為替リスクがあることを理解しておく必要があります。為替の変動によっては、元本割れする可能性があります。例えば、預け入れる時のレートが1ドル130円であれば、100ドルを外貨預金に預けると1万3,000円預けることになります。引き出す際、レートが1米ドル=140円になっていれば、元本が1万4,000円になり、利息の他に1,000円の為替差益を得られます。一方で、1米ドル=120円になってしまうと、元本は1万2,000円になり為替差損を負うリスクがあります。

関連記事:外貨預金とは?初心者にも分かる運用でのポイントも解説

債券

債券とは「一定期間経過後に、決まった額を受け取れる」有価証券のこと。一般的には、国や企業が投資家から資金を借りるために発行するものです。満期が定められており、債券を発行する国や企業が破綻しなければ、満期には額面金額が戻ってくるほか、利息もつきます。比較的安全性が高く、預貯金よりも高利回りの場合が多い金融商品です。

債券には、国が発行する「国債」と企業が発行する「社債」があり、さらに日本だけでなく、外国債や外国社債もあります。一口に債券と言っても種類によって利回りやリスクは異なります。

株式

株式は、株式会社の株を購入して配当金や株主優待を受け取ったり、安い価格で買って高い価格で売ったりすることで売却益を得ることができます。そもそも株式とは、株式会社の所有権の一部を指し、株式を購入することは、出資して株式会社のオーナーの一人になるということです。株式会社が出資に対して利益の一部を分配することで、配当金が得られます。

成長が見込まれる企業の株式を購入すれば、多額の利益を得られる可能性があります。ただ、必ず株価が上がるとは限らないため、投資先の企業を見極めなければなりません。

投資信託

投資信託は、投資の専門家が投資家から集めたお金をひとつの資金としてまとめ、株式や債券などに分散投資する手法です。投資信託は構成される銘柄等は商品によって異なりますが、複数の株式や債券などがパッケージとなっているため、個別の投資先を自分で選ぶ必要がありません。そのため、一つの商品でも分散投資できることが大きなメリットです。また、投資信託は、少額から自動積立をすることもできます。投資は、「長期・分散・積立」が王道と言われています。投資信託の積み立ては、長期に保有することで、この「長期、分散、積立」を実現できるため、投資初心者にもおすすめの金融商品といえるでしょう。

さらに、SBI新生銀行では、投資信託を積み立てる際も、SBI証券とSBI新生銀行を連携し、クレジットカードで投資信託を積み立てることができます。クレジットカードで積み立てることで、例えば年間最大6,000ポイントを貯めることができ、現金で積み立てるよりもおトクに積み立てることができます。

投資信託も元本保証されているわけではありませんが、株式と比べると、初心者にとっては投資しやすい商品といえます。

お金を増やす方法に関するよくある質問

Q.お金を短期間で簡単に増やす方法はありませんか?

A.お金を短期間でたくさん増やそうとすると、リスクもその分大きくなります。いきなり大きなリスクをとることはとても危険です。まずは、小さなリスクから始めましょう。投資の経験値も上がり、資産ができてきたら、「なくなってもよい金額」の範囲で挑戦をしてみてもいいかもしれません。

Q.投資は怖いです。預貯金だけの方が安心です。

A.確かに預貯金は元本が保証されているため安心感があります。しかし、利息が少なくお金が働く場所としてはとても非効率です。投資は、預貯金に比べリスクは大きいですが、リターンも大きいです。また、投資のリスクは「長期・分散・積立」をすることなどにより、分散することができます。不安があれば、まずは少額から実践されることをおすすめします。

Q.投資の知識がありません。

A.投資信託の積立投資であれば専門的な知識が比較的少なくてもできます。なるべく構成銘柄が分散されているもの、市場の値動きを示す指数(インデックス)に連動しているもの、手数料が安く総資産額が大きいものなどを選ぶと良いでしょう。

Q.いくつから投資をはじめたらいいですか?

投資は長期に保有することにより、複利でお金が育ちます。複利に最も必要なのは時間です。そのため、若いうちから始めることが理想です。では、中高年からでは遅いかというと、そういうわけではありません。今日から始めることが最も時間をとることができます。もう遅いと諦めずに始めることが肝心です。

Q.簡単に稼げるという副業/投資を紹介されました。

昨今の副業・投資ブームに乗り、詐欺も多く発生しているようです。甘い言葉には注意しましょう。

まずは「なぜお金を増やしたいのか」から考えよう

お金を増やすためにはまず、「どれくらい増やしたいか」「何のためなのか」「どのような方法が合っているのか」など、お金と向き合って考える時間が必要です。

今持っているお金はいくらで、収入と支出はいくらなのかを把握した上で、収入アップ、節約、投資の中から、自分に適した方法で始めてみてください。

※2023 年9 月時点の情報をもとに執筆しています。

執筆者プロフィール